Роль ФРС США в мировой финансовой системе

Центральный банк США в виде Федеральной Резервной Системы был образован в 1913 году только с третьей попытки. После поражения Британии в войне за независимость американских колоний перед финансовыми кругами Британской империи стал вопрос о том, как сохранить контроль над США. Отец-основатель кланаРотшильдов Майер Амшель Бауэр (Ротшильд) говорил: "Дайте мне контролировать выпуск денег в государстве, и мне нет дела до того, кто пишет его законы". Этот контроль можно осуществлять с помощью Центрального банка. Поэтому в 1791 году министр финансов США А.Гамильтон (который, как оказалось позже, был английским шпионом) создал Первый банк США, выполнявший роль Центрального банка.

Центральный банк США в виде Федеральной Резервной Системы был образован в 1913 году только с третьей попытки. После поражения Британии в войне за независимость американских колоний перед финансовыми кругами Британской империи стал вопрос о том, как сохранить контроль над США. Отец-основатель кланаРотшильдов Майер Амшель Бауэр (Ротшильд) говорил: "Дайте мне контролировать выпуск денег в государстве, и мне нет дела до того, кто пишет его законы". Этот контроль можно осуществлять с помощью Центрального банка. Поэтому в 1791 году министр финансов США А.Гамильтон (который, как оказалось позже, был английским шпионом) создал Первый банк США, выполнявший роль Центрального банка.

В 1811 году его полномочия не были продлены, но уже в 1816 году был создан Второй банк США, который просуществовал до 1836 года, когда его полномочия снова не были продлены, т.к. президент Э.Джексон наложил вето на постановление Конгресса о продлении полномочий банка. Последствием этого была ликвидация банка и возникновение множества частных кредитных учреждений, а также возвращение к золотому стандарту, что способствовало бурному расцвету американской экономики. На самого же Э.Джексона было совершено покушение, нити которого тянулись в Лондон, но он чудом остался жив.

Эра Ротшильдов

XIX век был веком Британского цикла накопления капитала, начавшегося после Наполеоновских войн, и к началу 1870-х гг. на долю Англии приходилось треть всего мирового промышленного производства и две трети мирового товарооборота, в то время как на долю США – всего четверть, а на долю Германии – 10%. 1870-е гг. стали вершиной промышленно-экономического лидерства Британии, проводившей в мировом хозяйстве политику свободной торговли (фритредерства). Но великая депрессия 1873-96 гг. привела к смене экономической политики большинства стран мира, и на смену фритредерства пришел протекционизм, который значительно сузил рынки сбыта для английских товаров. Тогда британский капитал перешел от промышленной к финансовой экспансии, и началась "эра Ротшильдов".

Борьба за контроль над эмиссией денег в США не прекращалась весь XIX век, и наверное, не случайно три президента (А.Линкольн, Д.Гарфилд и У.Мак-Кинли) досрочно завершили исполнение своих президентских полномочий в результате насильственной смерти. А к началу ХХ века американская экономика по своей промышленной мощи обогнала Британскую, считавшуюся во второй половине XIX века "промышленной мастерской мира". По промышленному производству Британию догнала и Германия, и даже Россия стала стремительно нагонять Британскую империю, которая в конце XIX века вошла в завершающую стадию развития Британского цикла накопления капитала, характеризующуюся переходом от промышленной экспансии к финансовой.

В начале ХХ века прибыли от вывоза капитала стали главной статьей национального дохода Великобритании. До 75% вывозимого капитала направлялось в колонии Британской империи и другие слаборазвитые страны, около 20% направлялось в США (которые оставались должниками вплоть до начала Первой мировой войны) и только 6% в развитые страны Европы и в Россию. Вывоз капитала из Британии составлял почти половину всех мировых инвестиций, но в самой Англии ощущалась явная нехватка капиталовложений, вследствие чего слишком медленно осваивались новые технологические достижения. В результате перехода к "постиндустриальному" этапу развитию, в котором основной сферой приложения капитала становилось оказание финансовых услуг и вывоз капитала, Британия в начале ХХ века утратила статус "мастерской мира", откатившись на 3 место по объему промышленного производства после США и Германии.

И перед Британией стал вопрос о возможности сохранения своего лидерства и в ХХ веке. Для решения этой проблемы британский финансовый капитал (в первую очередь в лице клана Ротшильдов), с одной стороны, стал добиваться создания Третьего центрального банка США, для чего был организован финансовый кризис 1907 года, а с другой – в том же 1907 году был создан военно-политический блок Антанта, направленный против Германии. После такой подготовительной работы создание ФРС США, а также развязывание Первой мировой войны стали делом техники: 23 декабря 1913 года вопрос о создании ФРС США был решен, а через полгода началась Первая мировая война. ФРС США в начале своей деятельности находилась под полным контролем клана Ротшильдов, что по мысли ее создателей позволяло сформировать британо-американский финансово-экономический союз под руководством Британии. А мировая война должна была подорвать экономическую мощь Германии и России в продолжительной бойне до полного их истощения.

Эпоха Рокфеллеров

Но Первая мировая война истощила не только Германию и Россию, она истощила и саму Великобританию, которая вошла в мировую бойню главным мировым кредитором и инвестором, а вышла нетто-должником. Более того, если к началу 1870-х гг. Британия была "мастерской мира" и лидером по экспорту промышленной продукции, то через 50 лет она превратилась в мирового лидера по импорту сырья и продовольствия, что серьезно подорвало ее платежный бюджет. А когда в середине 1920-х гг. Британия попыталась вернуться к золотому стандарту, то окончательно подорвала и свою промышленную мощь, т.к. сильный фунт стерлингов был выгоден финансовому капиталу, но британские товары стали неконкурентоспособными. Поэтому все 1920-е гг. происходила борьба между британским и американским финансовыми капиталами, между долларом и фунтом стерлингов за лидерство в мировой экономике, и к началу великой депрессии "эра Ротшильдов" была завершена, а Британский цикл накопления был вытеснен Американским. ФРС же под свой контроль взял американский финансовый капитал, который олицетворяли собой Рокфеллеры.

В июле 1944 года в американском курортном местечке Бреттон-Вудсе проходила Конференция, призванная сформировать послевоенную мировую финансовую систему. На Конференции обсуждались 2 проекта новой мировой финансовой системы: американца Г.Д.Уайта и британца Дж.М.Кейнса. И хотя авторитет Кейнса как ученого был несопоставимо более высок по сравнению с авторитетом Уайта, все же был принят проект Уайта, т.к. он отражал интересы американского капитала и не оставлял британскому капиталу места для сохранения даже видимого равноправия с американским. Бреттон-вудская система предполагала переход от золотого стандарта к золотодолларовому стандарту, когда все расчеты между валютами разных стран велись не с помощью золота, а через доллар США, который "был таким же хорошим, как и золото".

Таким образом, в результате двух мировых войн американский капитал одержал победу над британским, а клан Рокфеллеров взял вверх над кланом Ротшильдов. И это произошло не случайно, т.к. могущество клана Ротшильдов базировалось на финансовой мощи, а клан Рокфеллеров основывался на индустриальной мощи, а его могущество базировалось на нефти — главном энергетическом ресурсе новой индустрии "моторов". Двигатель внутреннего сгорания пришел на смену паровому двигателю, на котором базировалась британская промышленная мощь, а новый IV технологический уклад, основанный на двигателе внутреннего сгорания и нефтехимии, сформировавшийся между двумя мировыми войнами, придал мощный импульс именно индустриальному развитию.

Началась "эпоха Рокфеллеров" и ФРС, которая эмитировала доллары, "такие же хорошие, как золото": в 1949 году "золотой запас" США составлял 701 млн. унций, что составляло 69,9% всего мирового золота. Кроме того, в 1950-60-х гг. мировая экономика переживала индустриальный подъем на базе IV технологического уклада, начавшегося во время Второй мировой войны, и лидерами новой индустриальной экспансии были теперь уже не банкиры, а "капитаны" американской индустрии во главе с кланом Рокфеллеров. Поэтому все 1940-60-е гг. доллар США выполнял функцию "мировых денег" или в просторечье "основной резервной валюты".

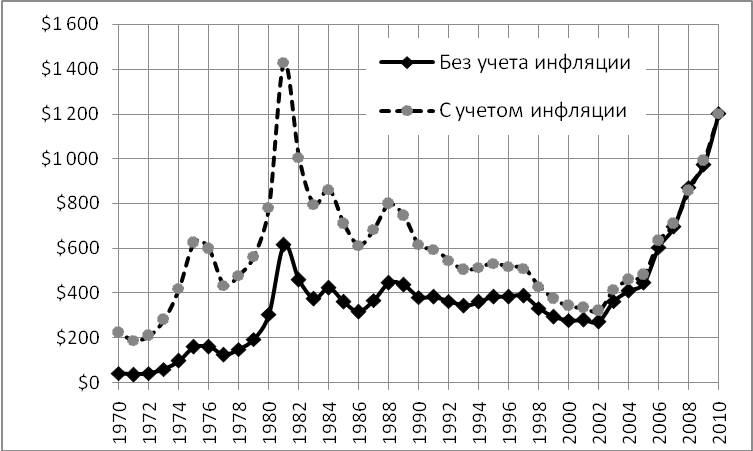

"Золотой век" американского капитализма был недолог, т.к. сработала дилемма Триффина, в соответствие с которой эмиссия мировых денег должна соответствовать золотому запасу страны-эмитента, а чрезмерная эмиссия неизбежно вызывает кризис доверия к ней, если ее нельзя будет свободно обменивать на золото. Первым, кто решил проверить возможность свободного обмена долларов на золото, был президент Франции Шарль де Голль, предложивший к обмену 1,5 млрд долларов США, за ним последовали ФРГ, Япония и другие страны. И с 1949 по 1970 год золотые запасы США сократились более чем в два раза (с 21 800 до 9838,2 тонн), в то время как долларовая масса, подстегиваемая войной США в ЮВА, постоянно росла, и доллар перестал быть таким же хорошим, как золото. В результате, 15 августа 1971 года президент США Р.Никсон был вынужден объявить о запрете свободного обмена доллара на золото, а цена на золото к 1980 году выросла более чем в 20 раз, достигнув на пике 850 $ за унцию.

Но рост цен на золото – это "фигура речи". В действительности золото, которое вот уже 5 тысяч лет выполняет функцию всеобщего эквивалента и меры стоимости всех товаров, не имеет цены. Наоборот, все остальные товары оцениваются в золоте, и поэтому слова "рост цен на золото" в действительности означают обесценение доллара как мировых денег. Таким образом, в течение 1970-х гг. именно доллар по отношению к золоту обесценился в 20 раз.

Но клан Рокфеллеров нашел выход из создавшегося положения, связав доллар с нефтью. Когда в 1973 году разразился "нефтяной кризис" и цена нефти (в долларах) стремительно взмыла вверх, американцам удалось договориться с властями Саудовской Аравии и другими нефтедобывающими странами о том, что мировая торговля нефтью должна осуществляться исключительно в долларах США. А учитывая, что крупнейшими нефтяными компаниями в то время были американские и британские ТНК (знаменитые "семь сестер"), то им удалось добиться того, что доллар "стал таким же хорошим, как нефть". И на место "золотодолларового стандарта" пришел "нефтедолларовый стандарт", а ФРС, как и прежде, осталась единственным эмитентом мировых денег, т.е. долларов, которые с 1970-х гг. стали связаны не столько с золотом, сколько с нефтью.

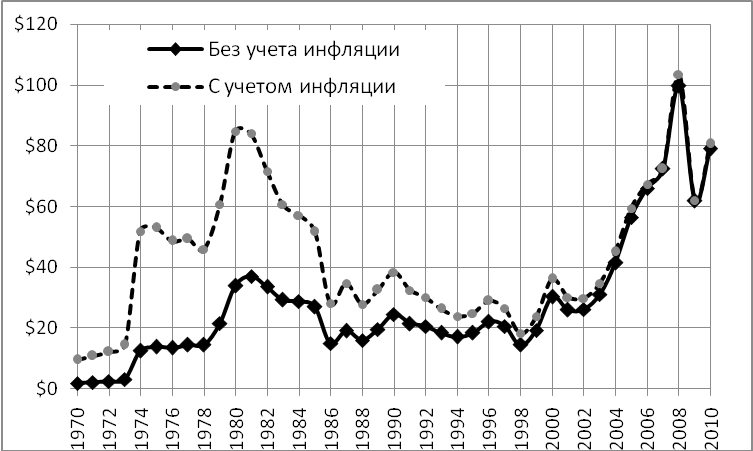

Когда же в начале 1980-х гг. председатель ФРС Пол Волкер с целью обуздания инфляции резко сократил долларовую эмиссию и ужесточил денежную политику, сделав доллар дорогой валютой, ему удалось значительно снизить стоимость доллара в золоте и нефти. Показательно, что графики цен на золото и на нефть в долларах, практически, идентичны, и это говорит о том, что золото и нефть с 1970-х гг. выполняют функцию всеобщего эквивалента и меры стоимости всех остальных товаров, а доллар, выполняющий функции мировых денег — это всего лишь счетная единица, находящаяся в свободном плавании.

Рис. 1. Динамика среднегодовых цен на нефть, 1970–2010 гг. (сплошная кривая – цены на нефть без учета инфляции; пунктирная кривая – цены на нефть в постоянных долларах 2007 г. с учетом инфляции)

Рис. 2. Динамика среднегодовых цен на золото, 1970–2010 гг., в долларах США за тройскую унцию (сплошная кривая – цены на золото без учета инфляции; пунктирная кривая – цены на золото в постоянных долларах 2010 г. с учетом инфляции).

Конец PaxAmericana

ФРС может осуществлять бесконечную эмиссию доллара, при которой его покупательная способность будет постоянно падать, т.к. никакой реальной стоимости доллар собой не представляет, поэтому с 1949 года количество долларов увеличилось в десятки раз, а его золотое обеспечение уменьшилось в 5 раз. И как только в ближайшие годы другие валюты (юань, евро, рубль и т.д.) вытеснят доллар из торговли нефтью, произойдет обвальное падение доллара, как это уже происходило в 1970-х гг., т.к. за долларом уже не будет стоять никаких реальных ценностей: ни индустрии, ни золота, ни нефти.

Но в 1970-х гг. произошел еще один очень важный перелом: на рубеже 1960-70-х гг. начался кризис сверхнакопления капитала, в результате которого мощный рост индустрии в США, Европе и Японии привел к усилению конкуренции, завершившейся резким падением прибыли в производственных отраслях. И чтобы повысить доходность своих капиталов, крупные корпорации стали, с одной стороны, переводить свои производства в Мексику и страны ЮВА, где была очень низкая стоимость рабочей силы, а с другой – капиталы потекли из реального производства в финансовую сферу. И так же как и за 100 лет до этого в Британии промышленная экспансия сменилась на финансовую: если в 1970-х гг. финансовые подразделения производственных корпораций США создавали не более 15% общей прибыли, то в настоящее время они приносят почти 50% прибыли своим корпорациям. А это свидетельствовало о том, что началась "осень" Американского цикла накопления капитала, т.е. он вошел в свою завершающую стадию, и в ближайшие годы будет вытеснен новым Азиатским циклом, формирование которого идет полным ходом.

Но смена системных циклов накопления капитала всегда сопровождается очень мощными катаклизмами на финансовых рынках (вспомним 1929-32 гг.) и очень продолжительными депрессиями, которые ожидают нас в текущем десятилетии. Этот процесс перехода от Американского к Азиатскому циклу накопления капитала уже начался мощным кризисом 2008-2009 гг., но это только начало. В ближайшие год-два рухнет мировая финансовая система, основанная на долларе США, а процесс глобализации будет вытеснен процессом регионализации, когда окончательно сформируются 5-8 экономических союзов, которые смогут жестко противостоять нынешнему всевластию ТНК и ТНБ, устанавливая жесткие правила их деятельности в рамках своих мегарегионов.

Кроме того, мировая экономика снова перейдет от финансовой экспансии к индустриальной, т.к. по данным аналитиков "Голдман Сакс", к 2030 году "средний класс" мира увеличится в 2 раза за счет развивающихся стран. При этом доля стран G-7 уменьшится 2 раза, и не будет превышать 15%, в то время как доля стран БРИКС составит 52% от "среднего класса" всего мира. А ФРС превратится из "кредитора последней инстанции" всего мира в Центральный банк Североамериканского или англосаксонского мегарегиона. И не более того.